26.10.2016, Saat:20:41

Türk vergi sistemi için çıkması yüksek sorular cevap anahtarlı olarak aşağıda gösterilmiştir.

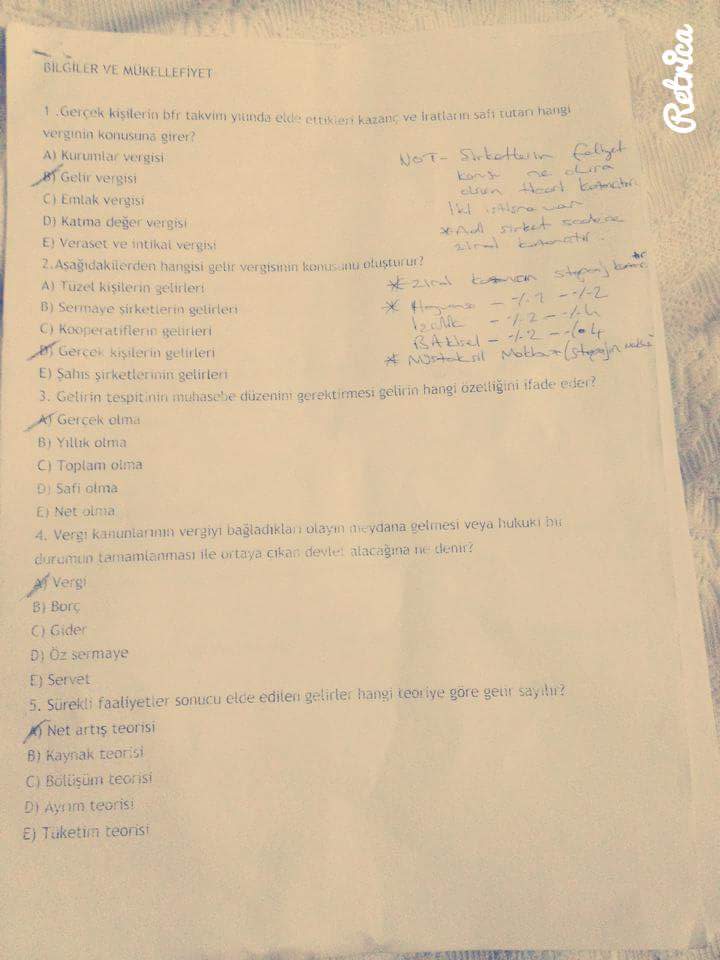

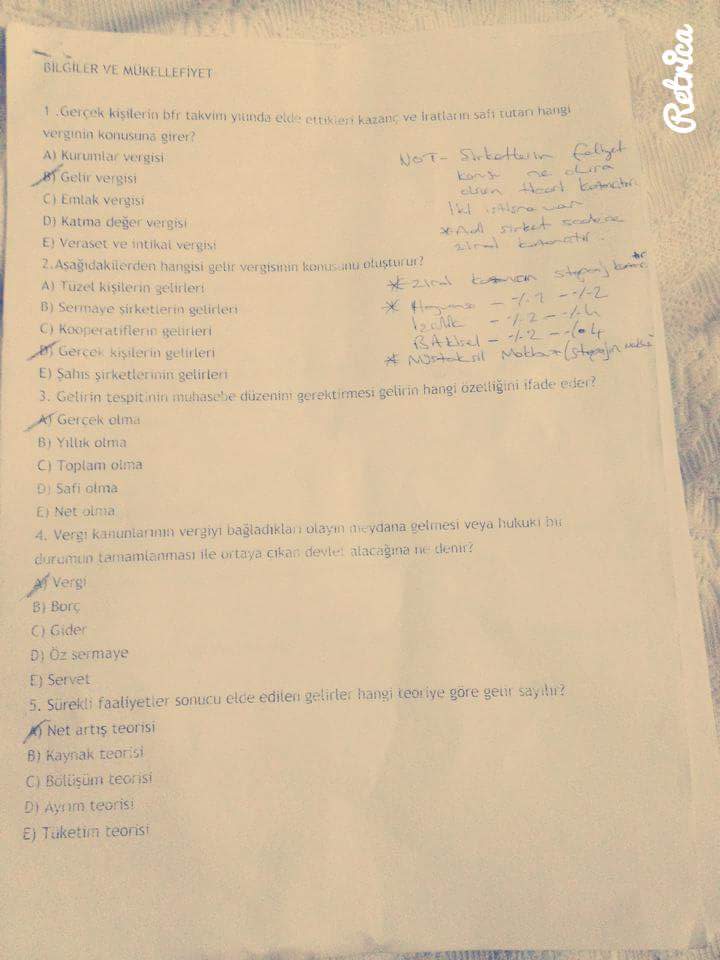

BİLGİLER VE MÜKELLEFİYET

Gerçek kişilerin bir takvim yılında elde ettikleri kazanç ve iratların safı tutarı hangi verginin konusuna girer?

Sürekli olmayan işlerden elde edilen gelir aşağıda belirtilen teorilerden hangisine göre gelir sayılır?

Gerçek kişilerin gelirlerinin gelir vergisine tabi olması gelirin hangi özelliği gereğidir?

Gelir Vergisi Kanunu’na göre Gelirin nakden veya hesaben gelir sahibinin patrimuanına geçmesi aşağıdakilerden hangisini ifade eder?

Gelir Vergisi Kanunu’na göre, aşağıdaki kazanç türlerinden hangisi paraya çevrilmesi koşuluyla net artış teorisi kapsamında gelir sayılır?

Gelir Vergisi Kanunu’na göre, aşağıdakilerden hangisi gelir vergisi mükellefi değildir?

Aşağıdakilerden hangisi dar mükelleflerin yararlandığı muafiyet ve istisnalardan biridir?

Aşağıdaki ifadelerden hangisi tam mükellefler için yanlıştır?

İkametgâhı Türkiye’de olmayan veya bir takvim yılında Türkiye’de altı aydan az oturan yabancı uyrukluların Gelir Vergisi Kanunu açısından niteliği aşağıdakilerden hangisidir?

İkametgâhı Türkiye’de bulunan veya sürekli olarak Türkiye’de oturanların Gelir Vergisi Kanunu açısından niteliği hangisidir?

Aşağıdakilerden hangisi ayni sermayeye bağlı olarak elde edilen bir gelir türüdür?

Aşağıdakilerden hangisi nakdi sermayeye bağlı olarak elde edilen bir gelir türüdür?

Mülkilik ilkesi gereğince hangi mükelleflerin sadece Türkiye’deki kazanç ve iratları vergilendirilir?

Tam mükelleflerin hangi ilke gereğince hem Türkiye’de hem de yurt dışında ki tüm kazanç ve iratlar üzerinden vergilendirilirler?

Aşağıdakilerden hangisi gelir tahakkuk ettiğinde elde edilmiş sayılır?

Aşağıdakilerden hangisi gelirin özelliklerinden biri değildir?

Sermaye ve teşebbüs faktörüne bağlı olarak elde edilen gelir türü hangisidir?

Üzerine vergi borcu düşen gerçek ve tüzel kişilere ne ad verilir?

Üniter gelir vergilerinde bütün gelirler toplanır. İndirim ve istisnalar düşüldükten sonra bulunacak tutara artan oranlı tarife uygulanmak suretiyle ödenecek vergi hesaplanır. Bu hesaplama yöntemiyle aşağıdaki ilkelerden hangisine ulaşılmak istenmektedir?

Çeşitli kaynaklardan elde edilen gelirler sabit oranlı ve ayrı ayrı vergiye tabi tutulduktan sonra toplam gelirin tekrar artan oranlı tarifeye tabi tutulması aşağıdaki gelir vergisi türünden hangisidir?

Üniter gelir vergilerinde elde edilen tüm gelirler toplanır. Bu toplamdan indirim ve istisnalar düşüldükten sonra kalan kısım artan tarifeye tabi tutularak vergilendirilir. Üniter gelir vergilerinde aşağıdakilerden hangisi indirim veya istisna olarak kabul edilmez?

Vergi alacağının doğumu için aşağıdakilerden hangisi gereklidir?

Gelir Vergisi Kanunu’na göre gelir aşağıdakilerden hangisine göre tespit edilir?

Aşağıdaki gelir vergisi çeşitlerinden hangisi sübjektif karakterli gelir vergisi niteliğindedir?

Türkiye’de aşağıdaki gelir vergisi sistemlerinden hangisi uygulamaktadır?

2. ÜNİTE

TİCARİ KAZANÇ

Gerçek kişilere bir işin ticari organizasyon içinde yapılması sonucu elde edilen gelirin türü aşağıdakilerden hangisidir?

Her türlü alım ve satım ile üretim sonucunda sağlanan gelir aşağıdakilerden hangisidir?

Aşağıdakilerden hangisinin geliri ticari kazanç sayılmaz?

Ticari bir işletmeden (organizasyondan) bahsedebilmek için hangisi gerekli değildir?

Aşağıdakilerden hangisinden elde edilen gelir ticari kazanç olarak değerlendirilmez?

Satın alınan veya trampa suretiyle sahip olunan arazinin iktisap tarihinden itibaren kaç yıl içinde parsellenerek satılmasından sağlanan gelir ticari kazanç sayılmaktadır?

Hangi şirket zirai faaliyetle uğraşsa KAR PAYILARI MEKUL SERMAYE dahi ortaklarının geliri mutlaka ticari İRADI sayılır, kazanç sayılır?

Zirai faaliyetle uğraşan kollektif şirketin ortaklarının geliri aşağıdakilerden hangisine göre kazanç sayılır?

Gerçek aktiften borçlar çıkartıldığında aşağıdakilerden hangisine ulaşılır?

Aşağıdakilerden hangisi öz sermaye tespit edilirken indirilecek borç kalemlerinden biri değildir?

Aşağıdakilerden hangisi bilançoda gerçek aktifi bulabilmek için toplam aktif tutarından çıkarılan kalemlerden biri değildir?

Aktif toplamı: 30000

Borçlar: 10000

Zararları: 5000

Amortismanlar: 2000

İlk kuruluş gideri: 1000

Bu verilere göre birinci sınıf mükellefin gerçek aktifi kaç TL’dir?

İşle ilgili olmak şartıyla, ödenen zarar, ziyan ve tazminatlardan hangisi gider olarak indirilmez?

Aşağıdakilerden hangisi kanunen indirilebilecek giderlerden biridir?

Aşağıdakilerden hangisi, safi ticari kazancın tespitinde indirim olarak kabul edilebilir?

Tam mükellefler yurt dışındaki inşaat ve onarım, montaj, taşımacılık faaliyetlerinden elde edilen dövizi Türkiye’ye getirmek şartıyla döviz hasılatının binde kaçını gider olarak yazarlar?

Vergi Usul Kanunu hükümlerine göre işletmeye dahil olan iktisadi değerlerin amortismana tabi tutulabilmesi için hangisi gerekli özelliklerden biri değildir?

Vergi bilançosu hazırlanırken aşağıdakilerden hangisi dikkate alınmaz?

Aşağıdakilerden hangisi ilk tesis ve taazzuv giderlerinden biri değildir?

Basit usule tabi olmanın şartlarından her hangi birini yıl içinde kaybedenler ertesi yıl ne şekilde vergilendirilir?

BİLGİLER VE MÜKELLEFİYET

Gerçek kişilerin bir takvim yılında elde ettikleri kazanç ve iratların safı tutarı hangi verginin konusuna girer?

- Kurumlar vergisi

- Gelir vergisi

- Emlak vergisi

- Katma değer vergisi

- Veraset ve intikal vergisi

- Tüzel kişilerin gelirleri

- Sermaye şirketlerin gelirleri

- Kooperatiflerin gelirleri

- Gerçek kişilerin gelirleri

- Şahıs şirketlerinin gelirleri

- Gerçek olma

- Yıllık Olma

- Toplam Olma

- Safi Olma

- Net Olma

- Vergi

- Borç

- Gider

- Öz Sermaye

- Servet

- Net artış teorisi

- Kaynak teorisi

- Bölüşüm teorisi

- Ayrım Teorisi

- Tüketim Teorisi

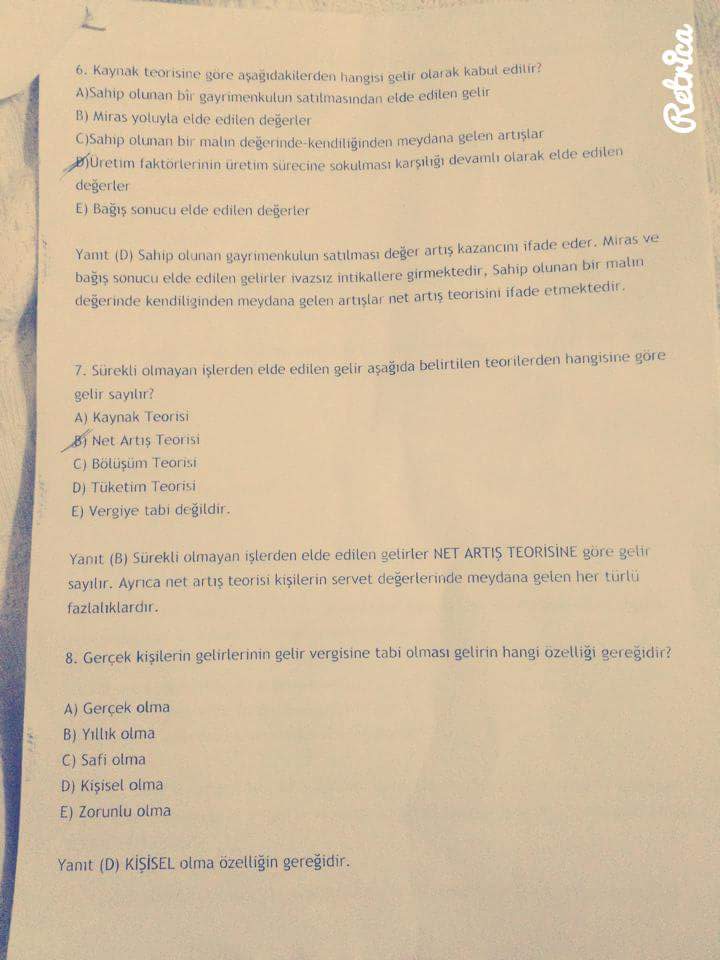

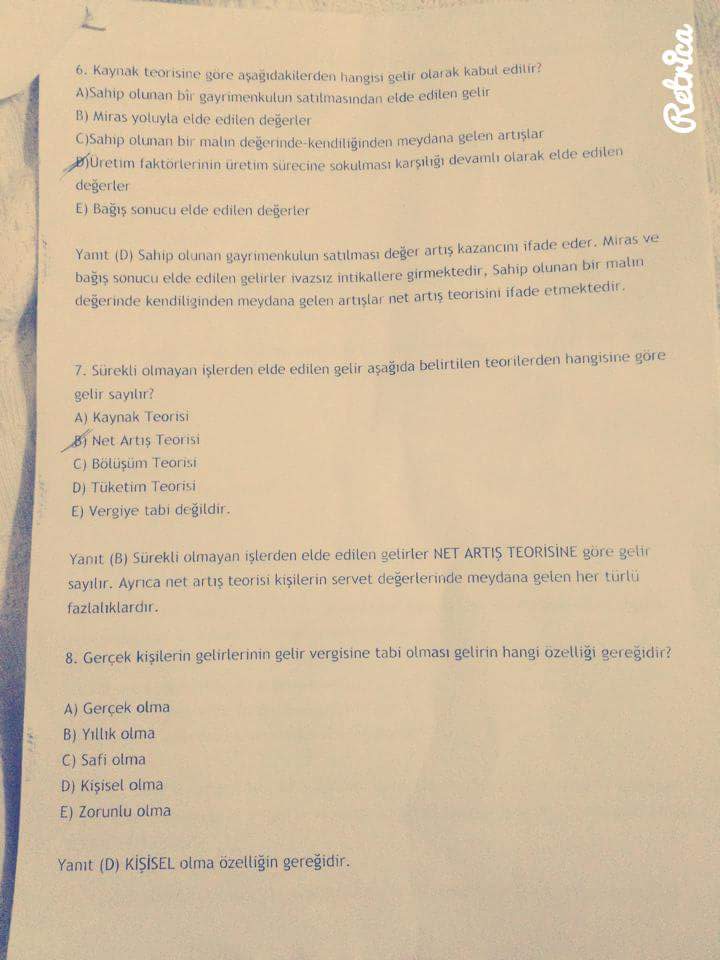

- Sahip olunan bir gayrimenkulün satılmasından elde edilen gelir

- Miras yoluyla elde edilen değerler

- Sahip olunan bir malın değerinde kendiliğinden meydana gelen artışlar

- Üretim faktörlerinin üretim sürecine sokulması karşılığı devamlı olarak elde edilen değerler

- Bağış sonucu elde edilen değerler

Sürekli olmayan işlerden elde edilen gelir aşağıda belirtilen teorilerden hangisine göre gelir sayılır?

- Kaynak Teorisi

- Net Artış Teorisi

- Bölüşüm Teorisi

- Tüketim Teorisi

- Vergiye tabi değildir.

Gerçek kişilerin gelirlerinin gelir vergisine tabi olması gelirin hangi özelliği gereğidir?

- Gerçek olma

- Yıllık olma

- Safi olma

- Kişisel olma

- Zorunlu olma

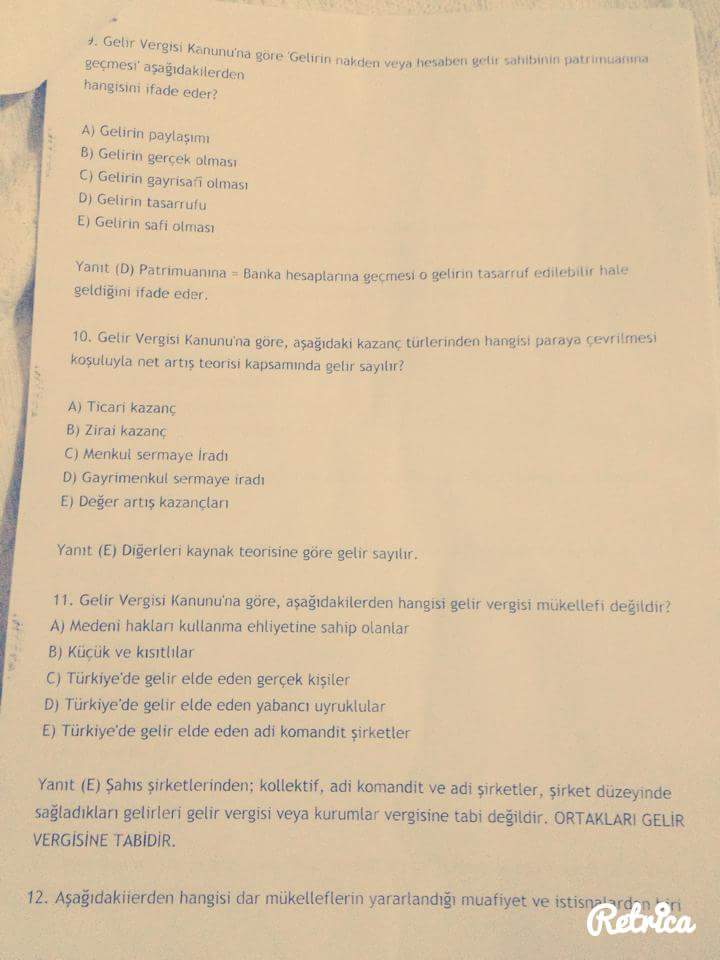

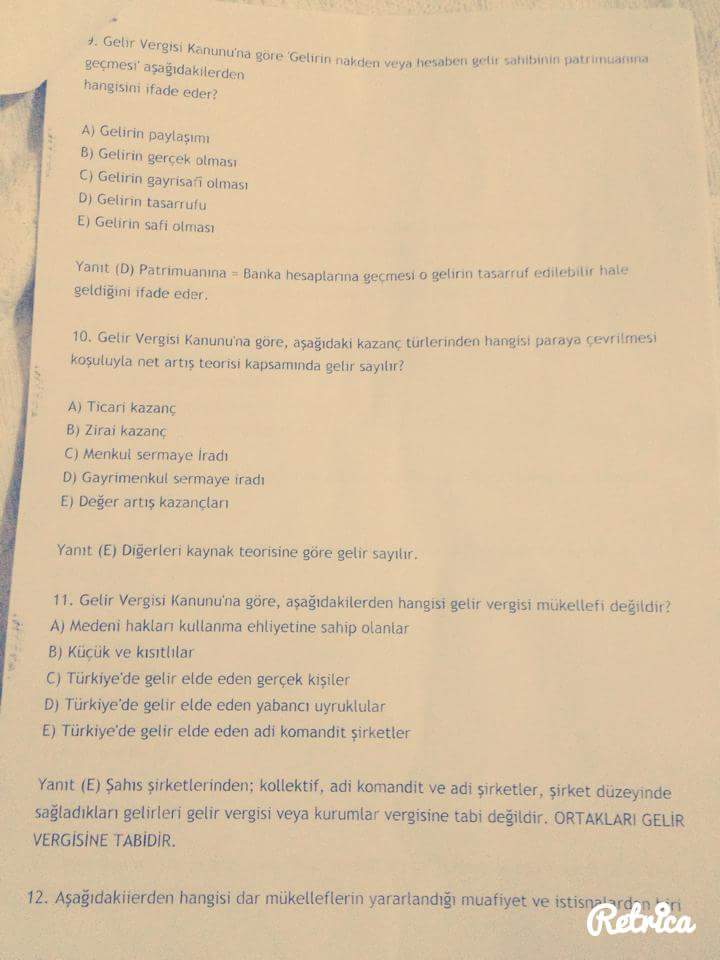

Gelir Vergisi Kanunu’na göre Gelirin nakden veya hesaben gelir sahibinin patrimuanına geçmesi aşağıdakilerden hangisini ifade eder?

- Gelirin paylaşımı

- Gelirin gerçek olması

- Gelirin gayrisafi olması

- Gelirin tasarrufu

- Gelirin safi olması

Gelir Vergisi Kanunu’na göre, aşağıdaki kazanç türlerinden hangisi paraya çevrilmesi koşuluyla net artış teorisi kapsamında gelir sayılır?

- Ticari kazanç

- Zirai kazanç

- Menkul sermeye iradı

- Gayrimenkul sermaye iradı

- Değer artış kazançları

Gelir Vergisi Kanunu’na göre, aşağıdakilerden hangisi gelir vergisi mükellefi değildir?

- Medeni hakları kullanma ehliyetine sahip olanlar

- Küçük ve kısıtlılar

- Türkiye’de gelir elde eden gerçek kişiler

- Türkiye’de gelir elde eden yabancı uyruklular

- Türkiye’de gelir elde eden adi komandit şirketler

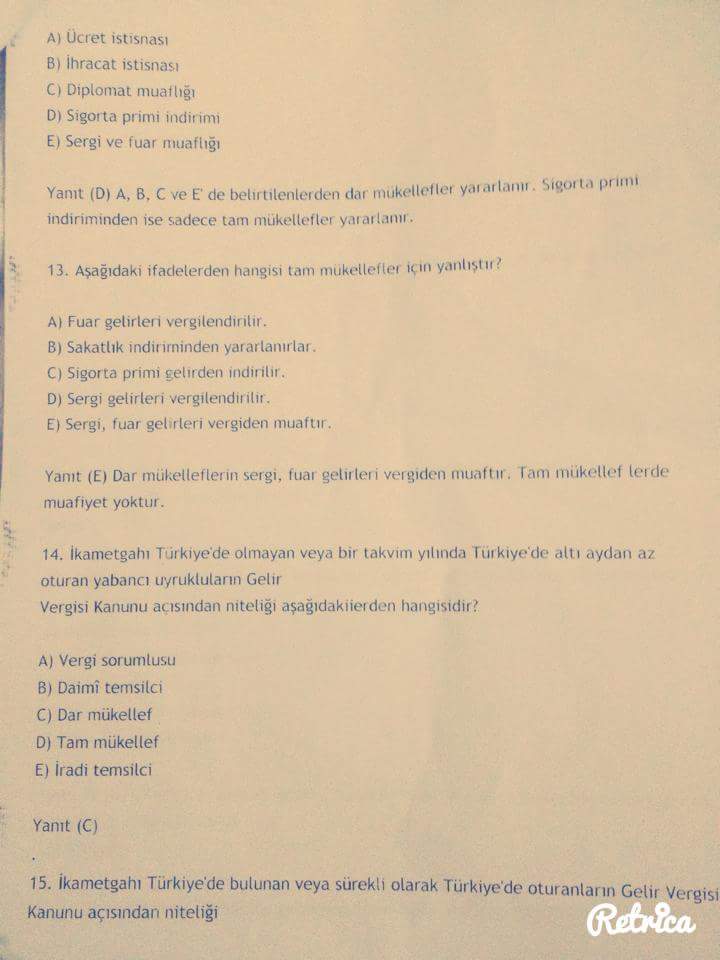

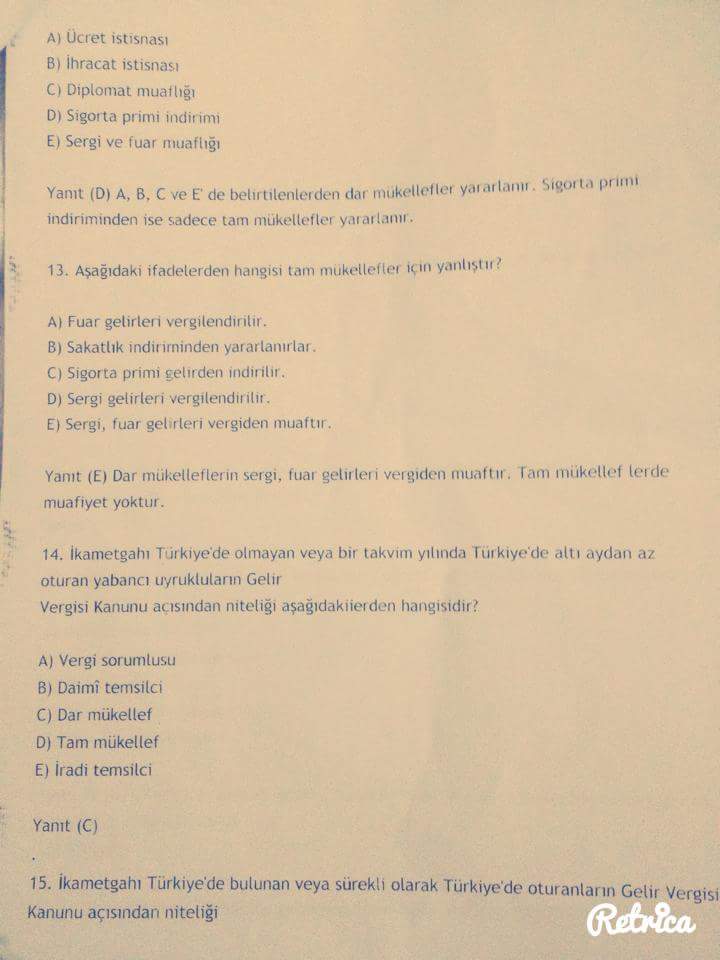

Aşağıdakilerden hangisi dar mükelleflerin yararlandığı muafiyet ve istisnalardan biridir?

- Ücret istisnası

- İhracat istisnası

- Diplomat muaflığı

- Sigorta primi indirim

- Sergi ve fuar muaflığı

Aşağıdaki ifadelerden hangisi tam mükellefler için yanlıştır?

- Fuar gelirleri vergilendirilir.

- Sakatlık indiriminden yararlanırlar.

- Sigorta primi gelirden indirilir.

- Sergi gelirleri vergilendirilir.

- Sergi, fuar gelirleri vergiden muaftır.

İkametgâhı Türkiye’de olmayan veya bir takvim yılında Türkiye’de altı aydan az oturan yabancı uyrukluların Gelir Vergisi Kanunu açısından niteliği aşağıdakilerden hangisidir?

- Vergi sorumlusu

- Daimi temsilci

- Dar mükellef

- Tam mükellef

- İradi temsilci

İkametgâhı Türkiye’de bulunan veya sürekli olarak Türkiye’de oturanların Gelir Vergisi Kanunu açısından niteliği hangisidir?

- Vergi sorumlusu

- Tam mükellef

- Dar mükellef

- Kanuni temsilci

- Gelirleri vergilendirilmez

Aşağıdakilerden hangisi ayni sermayeye bağlı olarak elde edilen bir gelir türüdür?

- Menkul sermeye iradı

- Gayrimenkul sermaye iradı

- Ticari kazanç

- Serbest meslek kazancı

- Diğer kazanç ve irat

Aşağıdakilerden hangisi nakdi sermayeye bağlı olarak elde edilen bir gelir türüdür?

- Menkul sermeye iradı

- Gayrimenkul sermeye iradı

- Ticari kazanç

- Serbest meslek kazancı

- Diğer kazanç ve irat

Mülkilik ilkesi gereğince hangi mükelleflerin sadece Türkiye’deki kazanç ve iratları vergilendirilir?

- Tam mükelleflerin

- Dar mükelleflerin

- Tam mükellef kurumların

- Şahıs şirketlerinin

- Sermaye şirketlerinin

Tam mükelleflerin hangi ilke gereğince hem Türkiye’de hem de yurt dışında ki tüm kazanç ve iratlar üzerinden vergilendirilirler?

- Paylaşım ilkesi

- Mülkilik ilkesi

- Şahsilik ilkesi

- Kanunilik ilkesi

- Kazanç ilkesi

Aşağıdakilerden hangisi gelir tahakkuk ettiğinde elde edilmiş sayılır?

- Ücret

- Serbest meslek kazancı

- Zirai kazanç

- Gayrimenkul sermaye iradı

- Diğer kazanç ve irat

Aşağıdakilerden hangisi gelirin özelliklerinden biri değildir?

- Kişisel olması

- Gerçek olması

- Yıllık olması

- Gayrisafi olması

- Safi olması

Sermaye ve teşebbüs faktörüne bağlı olarak elde edilen gelir türü hangisidir?

- Ticari kazanç

- Ücret

- Gayrimenkul sermaye iradı

- Menkul sermaye iradı

- Diğer kazanç ve iratlar

Üzerine vergi borcu düşen gerçek ve tüzel kişilere ne ad verilir?

- Mükellef

- Kanuni Temsilci

- Vergi Sorumlusu

- Kayyum

- Vergi yüklenicisi

Üniter gelir vergilerinde bütün gelirler toplanır. İndirim ve istisnalar düşüldükten sonra bulunacak tutara artan oranlı tarife uygulanmak suretiyle ödenecek vergi hesaplanır. Bu hesaplama yöntemiyle aşağıdaki ilkelerden hangisine ulaşılmak istenmektedir?

- Yararlanma ilkesi

- Ödeme gücü ve vergi adaleti ilkesine

- Kişisellik ilkesi

- Şahsilik ilkesi

- Karineler ilkesi

Çeşitli kaynaklardan elde edilen gelirler sabit oranlı ve ayrı ayrı vergiye tabi tutulduktan sonra toplam gelirin tekrar artan oranlı tarifeye tabi tutulması aşağıdaki gelir vergisi türünden hangisidir?

- Sedüler gelir vergileri

- Üniter gelir vergileri

- Advolorem vergiler

- Spesifik vergiler

- Birleşik gelir vergileri

Üniter gelir vergilerinde elde edilen tüm gelirler toplanır. Bu toplamdan indirim ve istisnalar düşüldükten sonra kalan kısım artan tarifeye tabi tutularak vergilendirilir. Üniter gelir vergilerinde aşağıdakilerden hangisi indirim veya istisna olarak kabul edilmez?

- En az geçim indirimi

- Yedek akçeler

- Özel indirim

- Bağış ve yardımlar

- Sosyal indirimler

Vergi alacağının doğumu için aşağıdakilerden hangisi gereklidir?

- Verginin tarh edilmesi

- Verginin tahakkuk ettirilmesi

- Verginin tahsil aşamasına gelmesi

- Vergiyi doğuran olayın meydana gelmesi

- Tarh ve tebliğ edilen verginin mükellef tarafından yargı organlarına götürülmesi

Gelir Vergisi Kanunu’na göre gelir aşağıdakilerden hangisine göre tespit edilir?

- En az geçim indirimine göre

- Basit usule göre

- Kaynakta kesinti yoluyla

- Gerçek usule göre

- Götürü usulde

Aşağıdaki gelir vergisi çeşitlerinden hangisi sübjektif karakterli gelir vergisi niteliğindedir?

- Üniter gelir vergileri

- Birleşik gelir vergileri

- Sedüler gelir vergileri

- Advolorem gelir vergileri

- Dolaylı gelir vergileri

Türkiye’de aşağıdaki gelir vergisi sistemlerinden hangisi uygulamaktadır?

- Birleşik gelir vergileri

- Sedüler gelir vergileri

- Üniter gelir vergileri

- Karma gelir vergileri

- Spesifik vergiler

2. ÜNİTE

TİCARİ KAZANÇ

Gerçek kişilere bir işin ticari organizasyon içinde yapılması sonucu elde edilen gelirin türü aşağıdakilerden hangisidir?

- Zirai kazanç

- Ticari kazanç

- Serbest meslek kazancı

- Menkul sermaye iradı

- Gayrimenkul sermaye iradı

Her türlü alım ve satım ile üretim sonucunda sağlanan gelir aşağıdakilerden hangisidir?

- Ticari kazanç

- Zirai kazanç

- Ücret

- Gayrimenkul sermaye iradı

- Menkul sermaye iradı

Aşağıdakilerden hangisinin geliri ticari kazanç sayılmaz?

- Müteahhitler

- Emlak komisyoncuları

- Coberler

- Taşeronlar

- Gümrük komisyoncuları

Ticari bir işletmeden (organizasyondan) bahsedebilmek için hangisi gerekli değildir?

- Sermaye koymak

- İşyeri açmak

- Personel çalıştırmak

- Ticari İşlemi bir kez yapmak

- Ticaret siciline kayıt olmak

Aşağıdakilerden hangisinden elde edilen gelir ticari kazanç olarak değerlendirilmez?

- İşletmeye dâhil olmayan gayrimenkullerin kiralanmasından

- Coberlerin faaliyetinden

- Özel hastane işletilmesinden

- Maden, taş ve kiremit ocağı işletilmesinden

- Gayrimenkullerin sürekli olarak alım satım işlerinden

Satın alınan veya trampa suretiyle sahip olunan arazinin iktisap tarihinden itibaren kaç yıl içinde parsellenerek satılmasından sağlanan gelir ticari kazanç sayılmaktadır?

- 1

- 2

- 3

- 4

- 5

Hangi şirket zirai faaliyetle uğraşsa KAR PAYILARI MEKUL SERMAYE dahi ortaklarının geliri mutlaka ticari İRADI sayılır, kazanç sayılır?

- Adi şirketin ortakları

- Adi komandit şirketin komandite ortağı

- Adi komandit şirketin komanditer ortağı

- Anonim şirketin ortakları

- Limited şirketin ortakları

Zirai faaliyetle uğraşan kollektif şirketin ortaklarının geliri aşağıdakilerden hangisine göre kazanç sayılır?

- Zirai kazanç

- Ticari kazanç

- Serbest meslek kazancı

- Menkul sermaye iradı

- Gayrimenkul sermaye iradı

Gerçek aktiften borçlar çıkartıldığında aşağıdakilerden hangisine ulaşılır?

- Sermaye

- Öz sermaye

- İlk kuruluş giderleri

- Zararlar

- Bağış ve yardımlar

Aşağıdakilerden hangisi öz sermaye tespit edilirken indirilecek borç kalemlerinden biri değildir?

- İşletme sahibinin işletmeye olan borcu

- İşletme için kullanılan banka borçları

- İşletmenin vergi borçları

- Dağıtılacak kar payları

- Belgeli borçları

Aşağıdakilerden hangisi bilançoda gerçek aktifi bulabilmek için toplam aktif tutarından çıkarılan kalemlerden biri değildir?

- Karşılıklar

- Geçmiş yıl zararları

- Bağış ve yardımlar

- Amortismanlar

- Örgütlenme giderleri

Aktif toplamı: 30000

Borçlar: 10000

Zararları: 5000

Amortismanlar: 2000

İlk kuruluş gideri: 1000

Bu verilere göre birinci sınıf mükellefin gerçek aktifi kaç TL’dir?

- 30.000

- 22.000

- 20.000

- 15.000

- 10.000

İşle ilgili olmak şartıyla, ödenen zarar, ziyan ve tazminatlardan hangisi gider olarak indirilmez?

- Sözleşmeye bağlı olanlar

- Sözleşmeye bağlı olmayanlar

- İlama bağlı olanlar

- Kanun emrine bağlı olanlar

- Akde bağlı olanlar

Aşağıdakilerden hangisi kanunen indirilebilecek giderlerden biridir?

- I. Nolu tarifeye göre ödenen Motorlu Taşıtlar Vergisi

- II. Nolu tarifeye göre ödenen Motorlu Taşıtlar Vergisi

- II. Nolu tarifeye göre ödenen Motorlu Taşıtlar Vergisi

- IV. Nolu tarifeye göre ödenen Motorlu Taşıtlar Vergisi

- Motorlu Taşıtlar Vergisi’ne ait cezalar

Aşağıdakilerden hangisi, safi ticari kazancın tespitinde indirim olarak kabul edilebilir?

- İşletme ili ilgili bina, arazi ve belediye vergileri

- Teşebbüs sahibinin işletmeye koyduğu sermaye için yürütülen faizler

- Teşebbüs sahibinin kendisine, eşine işletmeden ödenen aylıklar, ikramiyeler

- Her türlü para ve vergi cezaları

- Teşebbüs sahibinin suçundan doğan tazminatlar

Tam mükellefler yurt dışındaki inşaat ve onarım, montaj, taşımacılık faaliyetlerinden elde edilen dövizi Türkiye’ye getirmek şartıyla döviz hasılatının binde kaçını gider olarak yazarlar?

- 1

- 2

- 3

- 4

- 5

Vergi Usul Kanunu hükümlerine göre işletmeye dahil olan iktisadi değerlerin amortismana tabi tutulabilmesi için hangisi gerekli özelliklerden biri değildir?

- Bir yıldan daha uzun süre kullanılmalıdır.

- İktisadi değerlerin maliyetlerinin kanunda belirtilen tutardan fazla olması gerekir.

- İktisadi değerlerin yıpranmaya, aşınmaya, değer kaybına maruz olması gerekir.

- İktisadi değerlerin maliyetlerinin kanunda belirtilen tutardan az ise doğrudan doğruya gider yazılır.

- İktisadi değerlerin maliyetlerinin kanundan belirtilen tutardan az ise gider olarak yazılmaz.

Vergi bilançosu hazırlanırken aşağıdakilerden hangisi dikkate alınmaz?

- Öz sermaye

- Matrahtan düşülen giderler

- Ayrılan amortismanlar

- Yapılan değerlemeler

- Sermaye

Aşağıdakilerden hangisi ilk tesis ve taazzuv giderlerinden biri değildir?

- Noter giderleri

- Pul giderleri

- Sözleşme giderleri

- Avukat ücreti

- Zararlar

Basit usule tabi olmanın şartlarından her hangi birini yıl içinde kaybedenler ertesi yıl ne şekilde vergilendirilir?

- Esnaf muaflığından yararlanırlar.

- Aynı usulde vergilendirilirler.

- Gerçek usulde vergilendirilirler.

- Vergiden istisna olurlar.

- İdarece vergilendirilirler.